Сотрудник банка убедил ее, что это тот же вклад, но гораздо выгоднее. О том, что такой «депозит» не страхуется, доходность по нему не гарантирована, а за досрочное снятие денег предусмотрен штраф, он умолчал. То, что это не вклад, Елена узнала, когда ей срочно понадобились деньги. Оказалось, что за полгода ее инвестиции в акции ушли «в минус», а за управление деньгами и досрочное снятие полагается комиссия. В итоге Елена не заработала, а потеряла 50 тысяч рублей. Она попробовала сказать, что все происходящее несправедливо, так как ее ввели в заблуждение, но сотрудник банка только отмахнулся — инвестиционный договор ею подписан, «надо было лучше читать».

<!—

—>

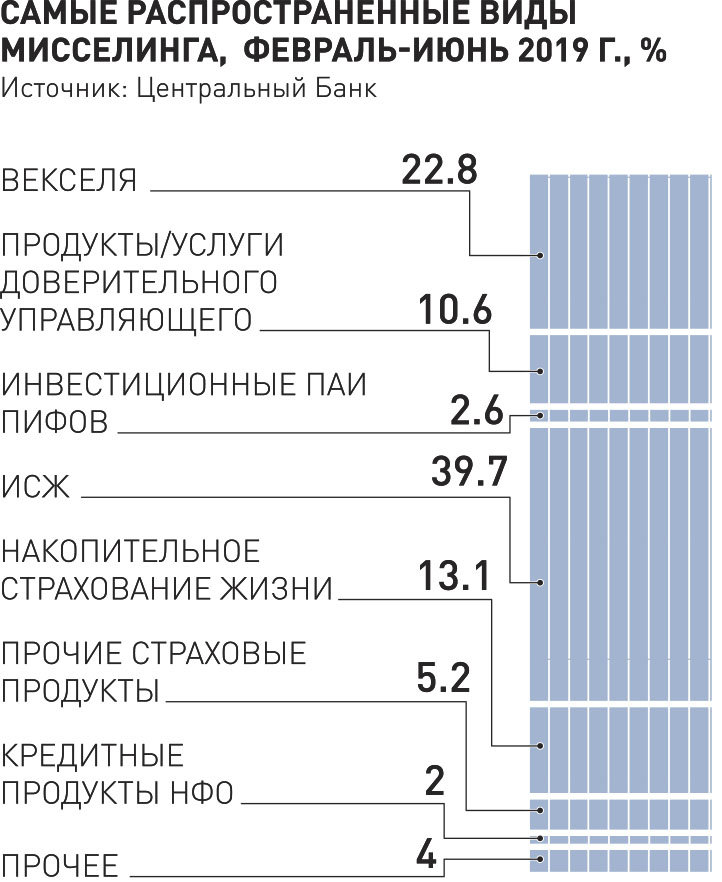

То, что случилось с нашей читательницей в банке, называется «мисселинг», в переводе с английского «неправильная продажа»: когда один финансовый продукт продают под видом другого. Самые распространенные виды мисселинга — продажа под видом депозитов полисов инвестиционного страхования жизни (ИСЖ), паев ПИФов и векселей. Вопреки обещаниям банкиров «хорошо заработать» на таких инвестициях на практике доход по ним чаще всего оказывается довольно скромным. Так, по данным ЦБ, доходность почти половины полисов ИСЖ (48%) последних двух лет составила менее 1%. «Реальную доходность гарантирует только один финансовый инструмент — банковский вклад», — подчеркивает председатель Финансово-потребительского союза Игорь Костиков.

Открывая вклад, также можно быть уверенным, что за досрочное его снятие штрафов не будет, максимум — останешься без доходов. «Но за расторжение инвестиционного или страхового договора, как правило, предусмотрена существенная комиссия — до 30-40% от суммы вложений», — отмечает председатель правления КонфОП Дмитрий Янин. Казалось бы, зачем банкам «впаривать» небанковские продукты? Есть две причины. Во-первых, это попытка удержать клиента более высоким процентом, чем ставка по депозиту. Во-вторых, это неплохая возможность заработать на комиссиях. По словам Янина, страховые компании выплачивают банкам, продающим их страховки, комиссии в 50 — 60% от стоимости полиса.

<!—

—>

По данным зампреда Локо-Банка Андрея Люшина, от недобросовестных действий банков страдает каждый десятый россиянин. Банк России и участники финансового рынка стараются бороться с мисселингом. Всероссийский союз страховщиков принял профессиональный стандарт для продаж полисов страхования жизни, а отраслевые банковские ассоциации — стандарты для продаж клиентам небанковских продуктов и услуг. Финансовые эксперты настоятельно рекомендуют всем заботиться о безопасности денег самим: всегда внимательно изучать договор, который предлагает подписать сотрудник банка, и все приложения к нему.

Если же вас ввели в заблуждение и вы подписали договор, не до конца в нем разобравшись, можно попытаться его расторгнуть. Игорь Костиков советует для начала обратиться с письменной жалобой в сам банк. В такой жалобе надо «напирать» на то, что банковским служащим был нарушен закон о защите прав потребителей, согласно которому человек должен получить полную информацию о товаре или услуге перед их покупкой. Если банк отказался расторгнуть договор и вернуть деньги или же просто никак не среагировал на жалобу, обращаться надо в ЦБ. «У регулятора есть возможность потребовать от банка расторгнуть договор, так как имел место мисселинг, — говорит Костиков.

TopBlogNews.Ru Самые популярные новости блогов рунета

TopBlogNews.Ru Самые популярные новости блогов рунета